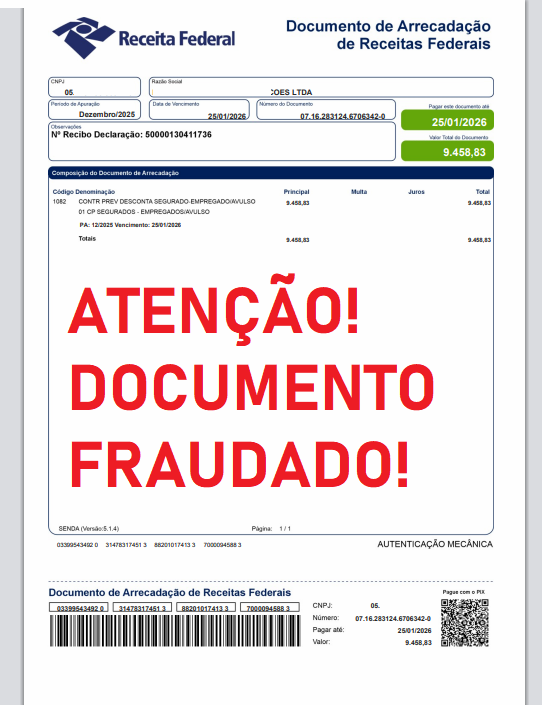

Acabamos de receber um e-mail com DAS falso, contendo o seguinte texto:

Boa tarde, (nome do representante legal verdadeiro)!

Conforme solicitado, segue o DARF-DAS referente 12/2025

NOME VERDADEIRO DA EMPRESA LTDA

CNPJ: (VERÍDICO)

Rua (colocaram o correto)

Atenciosamente,

Contabilidade Administrativa.

O anexo veio com PDF, reproduzimos adiante para que sua empresa esteja atenta e NÃO pague o DAS que não seja oficialmente reconhecido (todos os dados vieram com nome da empresa, CNPJ, endereço e nome do responsável verdadeiros):