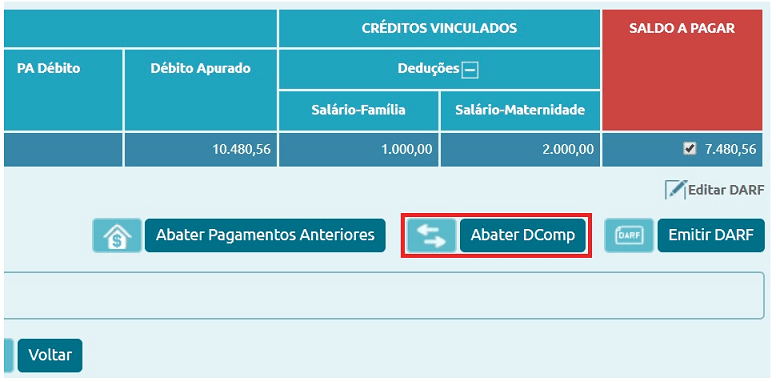

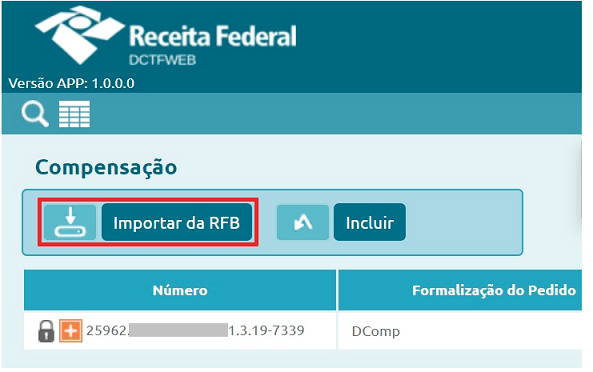

Será na entrega da primeira Declaração de Compensação, na qual se declara, sob condição resolutória, o valor integral a ser compensado, que o indébito tributário havido por decisão judicial transitada em julgado deverá ser oferecido à tributação do IRPJ e da CSLL, se, em períodos anteriores, tiver sido computado como despesa dedutível do Lucro Real e do resultado ajustado.

Entretanto, caso haja a escrituração contábil de tais valores em momento anterior à entrega da primeira Declaração de Compensação, estes deverão ser oferecidos à tributação no momento dessa escrituração.

Não há incidência da Contribuição para o PIS/COFINS sobre os valores recuperados a título de tributo pago indevidamente.

Em tempo: lembre-se que não há incidência de IRPJ e CSLL sobre os juros SELIC havidos sobre indébito tributário, conforme STF, Recurso Extraordinário (RE) 1063187.

Base: Solução de Consulta Disit/SRRF 4.055/2025.

Amplie seus conhecimentos sobre créditos tributários, através dos seguintes tópicos no Guia Tributário Online:

- LUCRO REAL – CRÉDITOS DO PIS E COFINS – TRATAMENTO CONTÁBIL

- PIS E COFINS NÃO CUMULATIVOS – CRÉDITOS ADMISSÍVEIS

- PIS/COFINS – CRÉDITOS – MUDANÇA DE REGIME TRIBUTÁRIO

- PIS E COFINS – COMPENSAÇÃO DE CRÉDITOS ACUMULADOS

- CRÉDITOS DO PIS E COFINS – EMPRESAS DE SERVIÇOS DE LIMPEZA, CONSERVAÇÃO E MANUTENÇÃO

- PIS E COFINS – SERVIÇOS DE TRANSPORTE – CRÉDITOS SOBRE MANUTENÇÃO DE VEÍCULOS

- PIS E COFINS – CRÉDITOS – INSUMOS – CONCEITO

- PIS E COFINS – CRÉDITOS SOBRE O VALOR DE AQUISIÇÃO DO IMOBILIZADO

- PIS E COFINS – CRÉDITOS SOBRE QUOTAS DE DEPRECIAÇÃO

- IPI – CRÉDITO DO IMPOSTO – DIREITO E SISTEMÁTICA

- IPI – CRÉDITO PRESUMIDO NA AQUISIÇÃO DE RESÍDUOS SÓLIDOS

- IPI – CRÉDITOS EXTEMPORÂNEOS

- IPI – MANUTENÇÃO DO CRÉDITO NA EXPORTAÇÃO

- IPI – TRANSFERÊNCIA DE CRÉDITOS

- IPI – CRÉDITO PRESUMIDO COMO RESSARCIMENTO DO PIS E DA COFINS PARA O EXPORTADOR

- IPI – CRÉDITO NA AQUISIÇÃO DE COMERCIANTE ATACADISTA NÃO CONTRIBUINTE

- CBS – CRÉDITOS DO PIS E DA COFINS

- IBS E CBS – CRÉDITOS

- IBS E CBS – CRÉDITO PRESUMIDO – BENS MÓVEIS USADOS

- IBS E CBS – CRÉDITOS PRESUMIDOS – RESÍDUOS SÓLIDOS